5月6日晚间公告,公司正在筹划资产置换、发行股份及支付现金购买鹏城金云科技有限公司(下称“金云科技”)100%股权。此次交易预计构成重大资产重组,或导致公司控股股东、实际控制人发生变更,可能构成重组上市(即“借壳”),亦构成关联交易。爱司凯股票自5月6日起停牌,预计停牌时间不超过10个交易日。

创业板借壳松绑,但难度更高

我们从新规看起,去年发布的《上市公司重大重组管理办法》,对创业板借壳上市作出了几个明确的规定:

首先借壳主体应该是符合国家战略的高新技术产业和战略性新兴产业资产,且符合IPO发行条件。

对于借壳上市定义,是指上市公司自控制权发生变更之日起36个月内,向收购人及其关联人购买资产,导致“购买的资产总额占控制权发生变更的前一个会计年度期末资产总额100%以上、或营业收入占100%以上、或净资产额达100%以上、或主营业务发生根本变化”等六种情形。

实际上,新规的规定对于创业板借壳上市定出了较高的门槛,且重点在于“高新兴(5.620, -0.10, -1.75%)产业”。但对于这些高新兴企业,如果符合IPO条件,前有创业板注册制,后有创业板改革,并不是非选择借壳上是不可。

况且从现在的审核环境来看,IPO通道并不拥堵,审核速度今年有所提速,而科创板审核则进入了“2.0时代”,监管近期也表态将缩短问询审核时长。

相反,如果企业要借壳上市,要面临比普通IPO更严格的审核,注入资产将可能面临严格的审核渠道,比如不仅要满足借壳的条件,同时也应该满足IPO 的条件,以防止企业走监管“后门”。

我们看此前推出过计划的修正药业。2019年7月, 吉药控股(3.230, 0.00, 0.00%)(维权) 宣布拟收购修正药业100%股权。停牌前,吉药控股市值为36亿元,但扣非净利润连续两年下滑,内功尚欠。

而修正药业方面,公司以1338.44亿元的品牌价值入选2019中国品牌500强,位列医药行业第二名。早在2015年,修正药业即实现产值588亿元,销售收入575亿元,2016年实现产值646亿元,销售收入636亿元。

由于双方实力相差悬殊,消息一出,市场就普遍认为本次收购在实质上构成借壳上市。彼时,重组新规还在征求意见阶段。筹划13天后,吉药控股遂公告,由于重组新规具体实施细则尚未出台,股权转让条件不成熟,终止了计划。

随后,9月华图教育借壳山鼎设计,但业内人士也指出,华图如果直接借壳,按照IPO的标准审核,上市难度较大。若通过“变更控制权+注入资产”的方式,规避被认定为借壳的条款,成功几率会较高。

从几个案例来看,选择在这个时点借壳上创业板都不是一件容易的事。

金云科技借壳爱司凯会成功吗?

回归到金云科技的案例。

根据公告,金云科技的主营业务为互联网数据中心业务和互联网接入服务业务,是一家专注于互联网数据中心、虚拟化数据中心、行业云计算综合解决方案运营的 IT 服务提供商。所属行业属于新一代信息技术的配套产业,符合《上市公司重大资产重组管理办法》中规定的“国家战略的高新技术产业和战略性新兴产业资产。”

而本次交易前,爱司凯的主营业务为工业化打印产品的技术研发、生产销售和服务解决方案。通过本次交易,爱司凯计划转型成为一家专业的互联网数据中心服务运营公司。

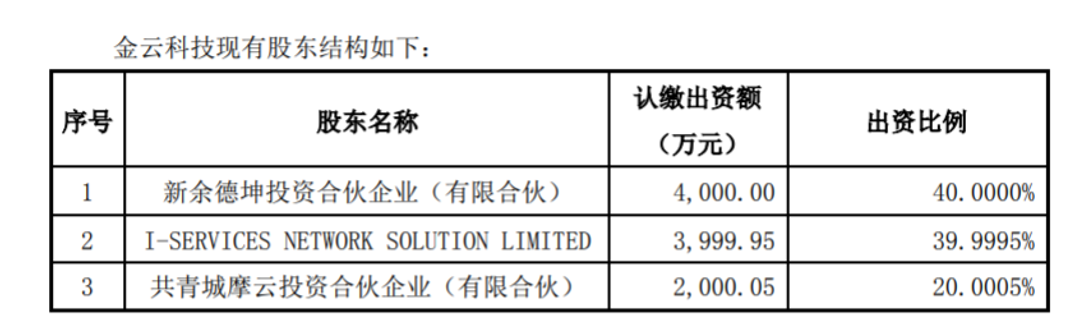

本次交易目前主要对方为金云科技现有股东,即新余德坤投资合伙企业(有限合伙)、I-SERVICES NETWORK SOLUTION LIMITED、共青城摩云投资合伙企业(有限合伙)。

从天眼查历史股东来看,金云科技曾是深圳中兴云服务的全资子公司,而中兴云由 中兴通讯全资控股。

2018年,金云科技开始“去中兴化”。9月,中兴云服务退出了金云科技股东名单,持股数降为0。今年4月,公司将名称从“深圳中兴金云科技有限公司”变更为“鹏城金云科技有限公司”,同时,指定联系人由原董事长“韦在胜”变更为“杨光富”。而韦在胜,是中兴通讯的创业元老之一,曾任中兴通讯股份有限公司高级副总裁,CFO等职。

被借壳方爱司凯,停牌前收盘价为9.44元/股,总市值为13.59亿元,一季度末公司资产负债率不到10%,大股东持股比例为34.12%,持股比例相对集中。综合来看,是典型的壳资源概念股。

业绩方面,2019年,爱司凯实现营业收入1.65亿元,同比减少5.18%;实现归属于母公司所有者的净利润576.78万元,同比减少77.33%。

2020年Q1,爱司凯实现营业收入1936万元,较去年同期下降38.76%;实现归属于上市公司股东的净利润-607.2万元,较上年同期下降251.50%;公司称收入及净利润下降素主要系受新型冠状病毒疫情的影响导致一季度销量比上年同期下降。

由于金云科技尚未公布更多的营收信息,上不能判断这桩计划是否能最终成功。

创业板注册制对重组的影响

之所以金云科技借壳的案例引起大家的关注,还有一点是因为,这是一庄赶在注册制前夕公布的计划。而此次注册制的改革,对于借壳上市也作出了重大调整和特殊规定。

试点后,重组的业务规则将由证监会层面的《创业板上市公司持续监管办法》(以下简称“《持续监管办法》”)和交易所层面的《创业板上市公司重大资产重组审核规则》(以下简称“《重组审核规则》”)规范。两个文件未进行规范的事项,仍然参照《上市公司重大资产重组办法》(以下简称“《重组办法》”)执行。

而对于重组上市的特别规定,在《重组审核规则》中,深交所作出了明确要求。

首先,是扩大了标的资产的范围。

一是在营收净利方面,对比科创板,创业板借壳上市的标准更为丰富了。除了原有的“最近两年净利润均为正且累计不低于人民币5000万元”及“最近一年营业收入不低于人民币3亿元且最近3年经营活动产生的现金流量净额累计不低于人民币1亿元”两条标准,创业板还新增了“最近一年净利润为正且营业收入不低于人民币1亿元”。

二是在行业方属性面,《重组审核规则》中,上市公司实施重大资产重组或发行股份购买资产的,标的资产所属行业应当符合创业板定位,或者与上市公司处于同行业或者上下游。同时根据创业板注册制对于整个板块的重新定位,创业板主要服务成长型创新创业企业,支持传统产业与新技术、