2019年资本寒冬,也在向影视行业蔓延。

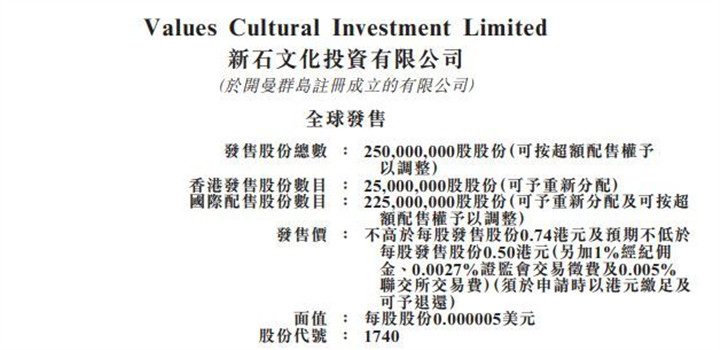

2019年前11个月,横店开机率下滑45%。据业内人士透露,机构对文娱的投资也已停了大半。 与此同时,2019年以来,超过3228家公司名称及主营业务涵盖“影视”的公司注销或吊销,演员被迫“冬眠”的新闻也不绝于耳。 在这一背景下,新石文化投资有限公司选择了赴港上市。 在影视市场的逼人寒气之下,新石文化在港股却获得了较高的认购热情。截至1月9日,公司融资认购额达137.93亿、获745.54倍融资认购。 此次新石文化将招股价定为0.5元至0.74元区间,最多集资1.85亿元,按每手5000股,入场费3737.28元。若以上限价0.74元计算,市值约为7.4亿元,相对而言市值较小,或是其此次认购热情较高的原因之一。

图片来源:新石文化招股书

公司介绍

该公司成立于2013年,主要从事业务:授出电视剧播放权许可、以非执行制作人身份投资电视剧以及担任电视剧的发行代理。 公司主要客户有:电视台(包括其营运实体)、从事电视剧发行业务的公司、电视剧执行制作人及版权拥有人。 目前,公司已制作超过15部涵盖多个类型的电视剧及授出相关许可。 公司电视剧多以爱国主义、农村情感及战争等传统题材为主,受众范围多以年长一辈观众居多,对于年轻受众的吸引力较小。 以公司近期的主打电视剧《遥远的距离》为例,在以年轻一代为主的豆瓣评分中,该部电视剧仅获评分3.5分。其中,给出1星评价用户数达64.6%。 对此,公司行政总裁吴涛也表示,未来将更加倾向制作年轻化题材的电视剧,并且会加强与网络影视平台的合作,后续影视剧集利润空间将会得到改善。 其电视剧在知名电视台播放,如中央电视台、天津广播电视台、山东广播电视台及安徽广播电视台以及爱奇艺、腾讯视频、风行网及PP视频等网上视频平台。 2016年公司收益约合人民币102.0百万元,于2017财政年度维持稳定,约人民币99.3百万元。2018年度收益同比增加55.2%,为人民币154.1百万元。2019年上半年收益同比增加32.0%至人民币145.3百万元。 2016、2017、2018和2019上半年,公司自授出电视剧播放权许可所获得收益分别约为人民币101.5百万元、人民币92.4 百万元、人民币138.6百万元及人民币137.4百万元,分别占总收益约99.5%、93.0%、 90.0%及94.6%。

图片来源:新石文化招股书 2016、2017、2018和2019上半年,公司毛利分别为约人民币59.5百万元、人民币17.7百万元、人民币80.1百万元及人民币37.2百万元,毛利率分别约58.3%、17.8%、52.0%及25.6%。 可以看出,2017年和2019年公司毛利及毛利率较低,这主要时因为当年自制电视剧毛利率较低。往绩期间销售成本架构波动主要源于公司于各年度╱期间授出许可的自制及外购电视剧组成有所变化。

图片来源:新石文化招股书

图片来源:新石文化招股书

竞争力及风险点

新石文化不仅拥有强大的设计及技术能力,并且与制造商、供应商以及主要客户都维持长期稳定得业务关系和合作关系,最关键还有一支经验丰富得管理团队。 而在未来,新石文化仍要承受很多独特的的挑战、风险和不确定因素:

公司需要留意客户的喜好及期待及制作高品质电视剧,业绩波动大。

与网上视频平台合作方面的经验有限,未必能够顺利落实与其发展业务关係的策略。

截至2018年12月31日止,三个年度各年的经营活动为负现金流量且须承担由现金流不匹配及现金循环周期长而引致的流动资金风险。

对电视剧所产生总收益之占比作出修改可能导致低估或高估销售成本,并对相关财政年度╱期间的财务业绩产生负面影响。

向客户收取贸易应收款项方面承担信贷风险。

无法取得或重续业务营运所需的许可、牌照及其他批文可能对业务、财务状况及经营业绩产生重大不利影响。

募资计划

假设超额配售权未获行使及发售价为每股发售股份0.62港元(即建议发售价范围每股发售股份0.50港元至0.74港元的中位数),公司自发行发售股份所得款项净额估计将约为1.15亿港元。公司拟按下列方式动用该等全球发售所得款项: 所得款项净额的86.9%将用于制作有关电视剧。该等电视剧的估计投资总额约为人民币1.77亿元,公司将透过与其他投资者达成联合投资安排或透过动用公司的内部资源为有关电视剧的余下投资金额提供资金。 所得款项净额13.1%将用于购买与电视剧有关的版权(或播放权)。于最后可行日期,集团并无任何目标电视剧。公司正在物色适合的电视剧及公司拟挑选在电视台首播录得高收视率的电视剧。 整体而言,新石文化目前正面临传统题材想年轻化、多元化转型阶段,单一的收入结构也需要进一步改善。在整体行业进入低速增长的时期,转型将更加考验公司运营能力。在影视寒冬下,公司成长性仍有待观望。